30 de Septiembre 2017 Mercado de granos: Octubre-Noviembre, 2017.

Leandro Pierbattisti es Ingeniero Agrónomo egresado de la UBA, con un master en Economía y Desarrollo Agrícola del Instituto Nacional Agronómico de Paris (Grande école). Inició su carrera profesional en el INRA de París como consultor en el sector vitivinícola y de la Gran Distribución (GD). Durante cinco años trabajó en el Centro de Economía Rural de la Haute-Normandie administrando una centena de explotaciones agrícola-ganaderas, y fue miembro del Observatorio Normand de Política Agrícola Europea. Fue responsable seis años del Departamento de Estrategia Competitiva del Instituto de promoción de cereales franceses en la escena internacional France Export Céréales, monitoreando cotidianamente en particular el Mar Negro y ejerciendo actividades de promoción de trigo, trigo candeal, cebada cervecera y maíz, en Africa, P&M Oriente y China. Es actualmente asesor de la Federación de Acopiadores de la República Argentina.

Chicago queda en los Estados Unidos, pero...

Fuente: USDA - Estimation Septiembre 2017.

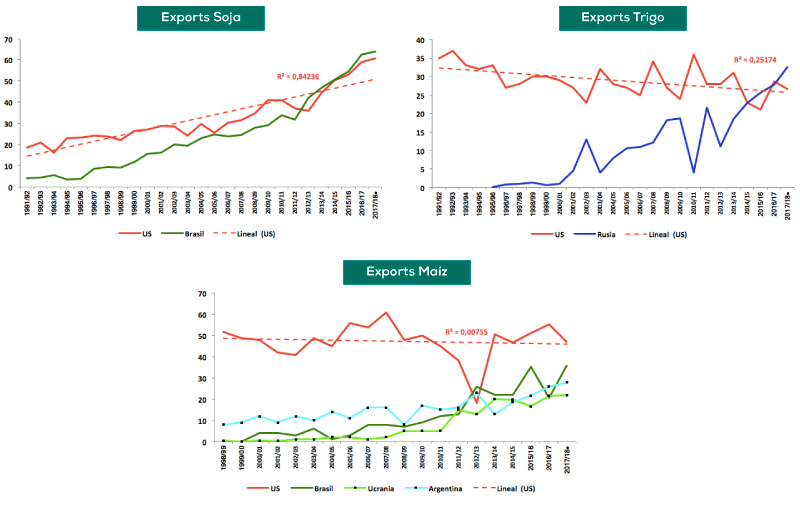

Chicago sigue y seguirá midiendo la temperatura del mercado mundial. Y eso no es una novedad. Mes tras mes, los fondos permanecen a la expectativa de lo que depara el Departamento de Agricultura americano, presentándole un particular énfasis a las expectativas de producción americana. No obstante ello, el arribo de de “nuevos jugadores” en el mercado mundial hace un puñado de años nos obliga a prestarle mayor atención a los mercados físicos de estos últimos ya que los mismos culminan influenciando el curso mismo de Chicago. El Trigo ilustra a la perfección lo dicho. El pico de precios del Trigo registrado en Chicago a principios de julio respondió más bien a la seca que afectó los spring de los Dakotas, desequilibrando por una parte el balance interno de O & D y por otra parte reduciendo el saldo exportable del HRS (trigo rojo duro de primavera) que representa como mínimo el cuarto de las exportaciones americanas, lo cual no es menor. Sucede que en julio las expectativas de producción del Trigo ruso por parte del USDA estaban por debajo de 9 millones de toneladas (Mot) de las estimadas en el último informe de septiembre. Rusia este año, a imagen de la campaña 2015/16, podría convertirse una vez más en el primer exportador mundial de Trigo, con una participación de mercado prevista en 2017/18 en un 27% de un mercado mundial pronosticado en 146 Mot (durum y harina excluidos), frente a un HRS que representa a penas 5% del intercambio mundial. Cabe destacar que Rusia registró un record histórico de embarque en agosto último de 4 Mot, y se espera cerrar septiembre con 5 Mot.

Y hablando de embarques, se puede realizar el mismo paralelo con el Maíz. Gracias en buena parte a la autorización pública de la biotecnología en maíz en 2008/09, Brasil se convirtió en el segundo exportador mundial detrás de los US. En agosto Brasil exportó un record para ese mes de 5,2 Mot de Maíz mientras que en los primeros 10 días útiles de embarque de los 20 que posee septiembre, ya embarcó 2,9 Mot, exactamente la misma cifra que lo embarcado en la totalidad del mismo mes del año anterior. Por su parte, Argentina no se queda atrás ya que estaría embarcando un pico histórico de casi 3 Mot para el mes de septiembre del corriente año. Esta “marea” de Maíz proveniente del hemisferio sur limita año tras año los temores alcistas provenientes de Estados Unidos ya que al día de hoy una moderada baja del potencial de producción americano sería contundentemente compensada por los abultados inventarios sudamericanos. Ya más adelante, en un futuro encuentro, con más tinta atesorada para aquel entonces, hablaremos de Ucrania.

Por último, cabe destacar que entre los tres productos abordados, la Soja constituye para los Estados Unidos no solo su única pendiente positiva en los que se refiere a la evolución de sus exportaciones de los últimos 25 años, sino que también exhibe un R2 marcadamente alto en contraposición al observado para el resto. Ello denota la constante evolución positiva de la oferta americana, en sintonía con una demanda insaciable por parte de China respecto al poroto, lo cual manifiesta que dicho mercado es estructuralmente traccionado por la demanda. Cabe preguntarse si dicha tracción será la suficiente como para sostener el mercado en los próximos meses. El mercado intenta mantenerse por el momento, con una configuración distinta a lo observado años atrás. Basta recordar el mercado invertido de -30 USD/t entre el cash y la posición de mayo 15 presente en Argentina en septiembre de 2014, en contraste con el mercado en carry de +12 USD/t presente al día de hoy entre dichas posiciones. Con tales inventarios, se trata de “seguir tirando la pelota” con la esperanza de convertir en el arco rival, tratando no obstante de evitar el contraataque que pudiese llegar de Sudamérica, si esta llegara a repetir una buena cosecha en 2017/18, lo cual está por verse visto y considerando el clima actual…

La mirada regional: Argentina, Uruguay, Paraguay y Bolivia, todos en el mismo barco, climático…

(SELECCIONA CADA PAÍS PARA VER SU CONTENIDO)

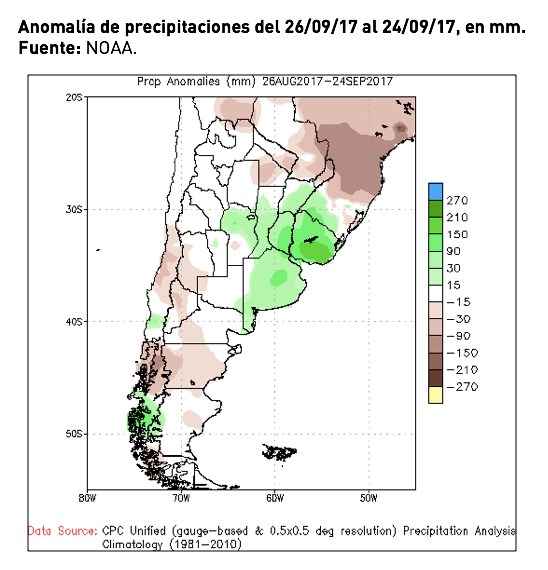

Argentina. A nivel regional, el mercado del poroto de Soja acusó los dos golpes propinados por el USDA los pasados 10/08 y 12/09 en cuyas fechas el organismo americano aumentó de manera consecutiva sus estimaciones de rinde de Soja americana mientras que el consenso del mercado esperaba todo lo contrario. La diferencia entre las dos fechas mencionadas radica que en la última el mercado se recuperó rápidamente del uppercut regresando al nivel de precios registrado previo al informe de agosto, dado que el mercado sigue empecinado en que los rindes americanos estarían por debajo de lo previsto por el USDA. A su vez, el mismo comienza a integrar las complicaciones de siembra que pudiesen llegar a darse tanto por los actuales excesos de lluvia en Argentina y Uruguay como por seca en Paraguay y Bolivia (soja de verano), aunque cabe mencionar que aún falta mucho camino por recorrer. Más a corto plazo, habrá que estar atento a la presión de la cosecha americana acoplada a un eventual retraso de los embarques a destinación de China. Hoy por hoy no es el caso, visto y considerando la firmeza de las exportaciones americanas a destinación del gigante asiático. Yendo hacia el plano local, el exceso hídrico relevado particularmente en las provincias de Buenos Aires, Entre Ríos y Oeste de La Pampa, alimenta el temor de no alcanzar la intención de siembra temprana del Maíz, como a su vez el recelo de seguir sumando pérdidas de área de cultivos de invierno. No obstante ello, la mejoría climática observada en estos últimos días como así también los elevados stocks de Maíz presentes a nivel regional, militan a favor de un rebote limitado.

Uruguay. De cara a la siembra de cultivos de verano para el año agrícola 2017/18, la Oficina de Estadísticas Agropecuarias (IDEA) perteneciente al Ministerio de Agricultura publicó el pasado 28 de agosto su primera estimación relativa a la intención de siembra de Soja. De manera poco sorprendente, la misma se ubica en 1,047 millones de hectáreas (Moha) ligeramente por debajo de las 1,089 Moha sembradas en 2016/17. Cabe quizás la posibilidad que dicha intención sea aún más baja debido al hecho que con una Zafra 2017/2018 puesta en Nueva Palmira entre 337/350 USD, los rindes de indiferencia invitan a los productores a reflexionar acerca de la toma de riesgos. Lo aquí planteado rige no obstante para toda la región considerando el abasto presente en el mercado a nivel mundial que pesa inevitablemente en los respectivos mercados físicos. Por otra parte, IDEA confirma una cierta estabilidad del área dedicada al Trigo en 2017/18 luego de una caída consecutiva de área desde 2013. Respecto a la evolución de los cultivos, las inquietudes resultan las mismas que las halladas en la otra rivera del Plata. Preocupa el estado sanitario de ciertos lotes, máxime cuando las condiciones climáticas impiden las labores culturales.

Paraguay. En la campaña 2017/18 el clima ya está haciendo de las suyas, comenzando por el Trigo que debutó su campaña comercial el pasado 01/09. Las heladas observadas en la tercera semana de julio han provocado pérdidas irreversibles de área que según ciertas fuentes ascienden a un tercio de la superficie nacional implantada del cereal. Según la Cámara Paraguaya de Exportadores y Comercializadores de Cereales y Oleaginosas (CAPECO), la producción paraguaya de Trigo se situaría por debajo de las 700.000, toneladas de manera tal que se dejarían de exportar en la campaña 2017/18, unas 400.000 toneladas, lo cual representaría según dicho Organismo una pérdida de ingresos en calidad de exportación cercana a los 80 millones de toneladas. Cabe destacar que este acontecimiento podría modificar los flujos de importación del principal cliente de Trigo paraguayo, a saber Brasil, ya que Paraguay se ha posicionado durante estos últimos años como un proveedor de Trigos correctores. Por otra parte, la siembra de Soja Safra relativa a la campaña 2017/18 ya ha comenzado, con la intención de repetir la excelente trilla observada en 2016/17, en la cual Paraguay superó los 10 Mot, gracias a un área y rinde históricos, superando el techo de productividad de 3 t/ha. Por último, se espera un ligero incremento de área cercano al 3%, con la esperanza de más está decir que el clima acompañe. Los modelos del NOAA para los próximos 15 días (a partir del 22/09) vaticinan lluvias en Alto Paraná y Canindeyú comprendidas entre 25 y 55 mm.

Bolivia. Los resultados productivos de la campaña 2016/17 resultan bastante heterogéneos debido a la variabilidad climática que registró la agricultura cruceña. La Soja de verano padeció sequía durante buena parte de su desarrollo mientras que en el último tramo de cosecha fueron las lluvias que perturbaron las mismas. De esta manera, según la Asociación de Productores de Oleaginosas y Trigo (Anapo), la producción de Soja de verano perdió un potencial de unas 400.000 toneladas, terminando en alrededor de 1,8/1,9 Mot. Sin embargo, las lluvias que perturbaron la Soja de verano en el tramo final, fueron beneficiosas para el Maíz de verano que muestra mejores productividades que en 2015/16. Conforme a datos pertenecientes a la Asociación de Productores de Maíz y Sorgo (Promasor), los rindes podrían situarse entre 3,5 y 4 t/ha este año. En lo que respecta la campaña de invierno, todo parece indicar que el Maíz de invierno, que se está actualmente levantando, fue golpeado por la seca ulterior a las lluvias comentadas de manera tal que se esperan rindes regulares. Por el contrario, aún no tenemos datos respecto a la Soja de invierno. Por último, ya con una trilla avanzada en tres cuartos de la superficie a principios de septiembre, los rindes registrados en Trigo se encuentran por debajo de las expectativas iniciales que apuntaban a 2 t/ha.